L’euro sta un po’ meglio, l’Europa no

Non è semplice ordinare le idee e dare una lettura chiara a ciò che è accaduto e sta accadendo in Europa. Si potrebbe affermare però che siamo entrati in una nuova fase con caratteristiche diverse rispetto a quelle di un anno fa.

Non è semplice ordinare le idee e dare una lettura chiara a ciò che è accaduto e sta accadendo in Europa. Si potrebbe affermare però che siamo entrati in una nuova fase con caratteristiche diverse rispetto a quelle di un anno fa.

A partire dallo scoppio della crisi e in particolar modo dal 2009 l’Europa è apparsa divisa in due aree: una “virtuosa” dal punto di vista fiscale e competitiva sui mercati internazionali, l’altra periferica, poco competitiva e afflitta dall’insostenibilità dei conti pubblici. A questa immagine sono state date due interpretazioni diverse: una prima che attribuisce alla cosiddetta “fiscal profligacy” (dissolutezza fiscale) la fragilità di alcuni paesi rispetto ad altri (per cui i paesi PIIGS pagherebbero le conseguenze del peccato originale di aver consentito deficit e debito pubblico troppo elevati; vedi von Neumann 2012); una seconda che attribuisce alla crisi europea la natura di “crisi della bilancia dei pagamenti”, celata dall’esistenza di una moneta unica, secondo la quale gli effetti asimmetrici della politica monetaria centralizzata hanno acuito le differenze di competitività fra i paesi e sostenuto un processo di divergenza fra aree strutturalmente diverse. Lo shock della crisi avrebbero reso evidenti queste differenze e reso indisponibili i capitali a finanziare queste economie (de Grauwe and Yuemei 2012). Da questo punto di vista, gli alti rendimenti necessari ad attrarre i capitali avrebbero “spiazzato” l’attività economica interna e reso sempre più difficile recuperare terreno sia sul piano dell’equilibrio interno che sul piano dell’equilibrio esterno. Una situazione simile accadde nel 1992, quando sia la lira che la sterlina furono svalutate, rinunciando a mantenere il tasso di cambio fisso perché troppo costoso per l’equilibrio interno.

Quale delle due interpretazioni scelga il lettore come più aderente alla realtà, certo è che i due aspetti sono legati: la necessità di trovare le risorse per ammortizzare lo shock sul reddito interno espone i paesi in difficoltà al ricatto dei mercati finanziari e, in assenza di un meccanismo di politica economica condiviso, alla cosiddetta “dittatura dello spread”. Sull’altro fronte, i paesi virtuosi trovano semplice reperire risorse per contrastare la crisi, grazie all’avanzo di parte corrente e al contemporaneo afflusso di capitali spaccando in modo sempre più marcato in Nord dal Sud dell’Europa. Nulla può la politica monetaria della Banca Centrale Europea, almeno finché si limita ad abbassare i tassi d’interesse [1], nell’appianare queste differenze.

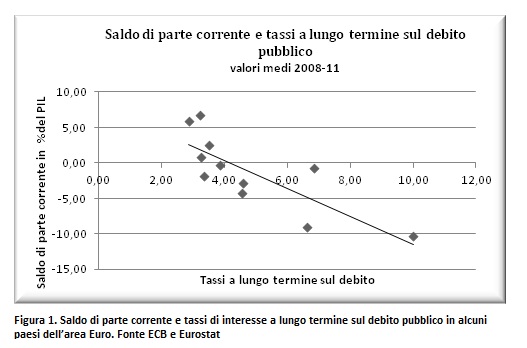

Il grafico nella figura 1 evidenzia questo stretto legame, descrivendo come ad alti disavanzi di parte corrente corrispondano elevati tassi d’interesse sui titoli del debito pubblico con scadenza 10 anni e viceversa.

Se lo si dovesse dire in poche parole, l’Unione Monetaria Europea, almeno fino al 2011, è stata caratterizzata da marcate divergenze fra i paesi che ne hanno messo in discussione l’esistenza. In altri termini, il modello di politica monetaria accomodante e austerità fiscale sembrava preludere alla deflagrazione dell’area euro.

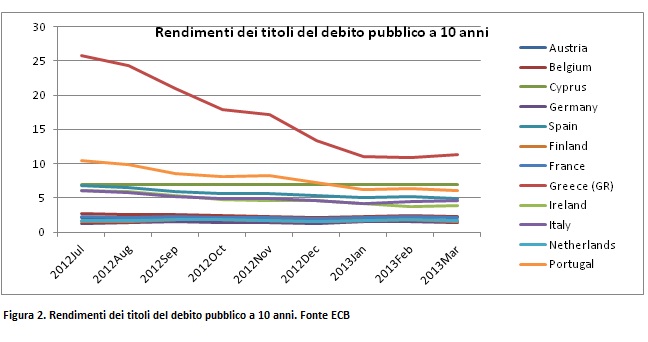

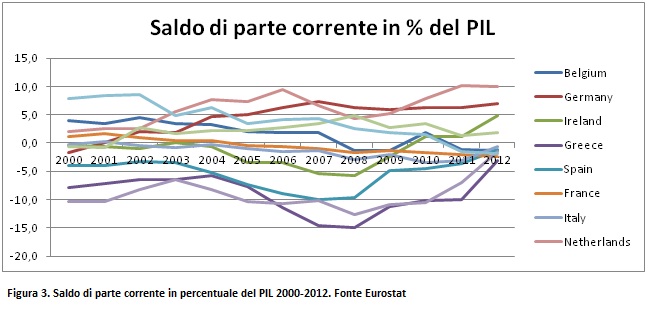

Ma da circa un anno siamo entrati in una nuova fase e la nuova fotografia dell’Europa ci restituisce caratteristiche diverse: 1) limitata differenza negli spread; 2) disavanzi di parte corrente ridotti (ma non gli avanzi). Sembrerebbe perciò di poter affermare che i motivi della crisi si siano attenuati.

La figura 2 mostra gli andamenti negli spread da giugno ad oggi, mentre la figura 3 mostra la dinamica del saldo di parte corrente dal 2000 ad oggi.

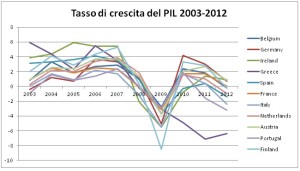

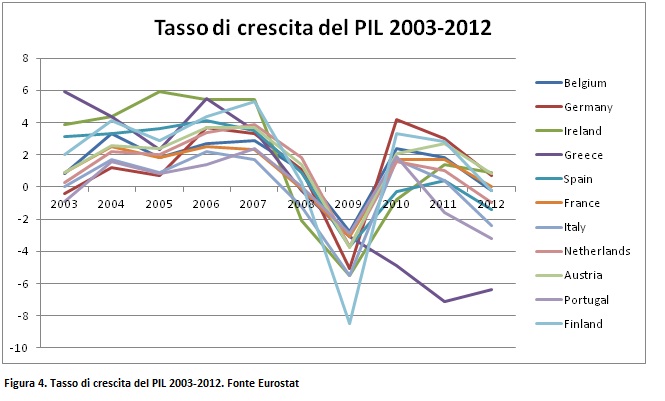

In altri termini, le forze centrifughe dell’Unione Monetaria sembrano essersi attenuate. Ma a ben vedere questo risultato è stato realizzato a prezzo di una consistente riduzione della domanda interna, che ha ridotto le importazioni e perciò attenuato il disavanzo. Gli spread poi si sono ridotti grazie alla convinzione che l’euro, costi quel che costi, verrà fatto rimanere in piedi. E sembra infine che i costi dell’austerity abbiano effetti di spill-over, ovvero che ne risenta negativamente anche il tasso di crescita dei paesi “virtuosi”.

In altri termini, le forze centrifughe dell’Unione Monetaria sembrano essersi attenuate. Ma a ben vedere questo risultato è stato realizzato a prezzo di una consistente riduzione della domanda interna, che ha ridotto le importazioni e perciò attenuato il disavanzo. Gli spread poi si sono ridotti grazie alla convinzione che l’euro, costi quel che costi, verrà fatto rimanere in piedi. E sembra infine che i costi dell’austerity abbiano effetti di spill-over, ovvero che ne risenta negativamente anche il tasso di crescita dei paesi “virtuosi”.

La figura 4 mostra il tasso di crescita dei paesi dell’euro-zona negli ultimi 10 anni.

L’euro perciò ora sta un po’ meglio e, mentre ancora qualcuno dibatte sul modello di Europa a cui vogliamo delegare i poteri di gestione della politica economica, il framework si è consolidato, spingendo i paesi in un meccanismo di crisi condivisa e di bassa crescita. Di fatto stiamo delegando poteri all’Europa accettando senza condizioni il modello di aggiustamento. Da un modello in cui alcuni economisti attribuivano alla Germania politiche di beggar-thy-neighbour, ad un modello di beggar-thyself condiviso sia sul piano nazionale che sul piano europeo.

Una riflessione aggiuntiva sull’attuale situazione ci viene da due economisti “esperti” della relazione fra crescita e istituzioni: la scelta della politica economica adeguata deve passare per una valutazione dei possibili futuri equilibri politici. Se ci si sbilancia troppo verso azioni che conducono a distribuzioni del reddito diseguale in nome di un incremento dell’efficienza e di una correzione dei fallimenti del mercato si possono ottenere risultati che spingono all’indebolimento della democrazia e degli stessi meccanismi di mercato sulla quale esso è fondata (Acemoglu e Robinson 2013)[2].

Bibliografia

Acemoglu D. and Robinson J. A. (2013), Economics versus Politics: Pitfalls of Policy Advice, NBER Working paper 18921.

De Grauwe P. and Yuemei J., (2012), Self-Fulfilling Crises In The Eurozone: An Empirical Test, CeSifo Working Papers N°3821.

De Grauwe P., 2011, Managing A Fragile Eurozone, CeSifo Forum 2/2011

Neumann, M.J.M.(2012), Too early to sound the alarm, VoxEu, 17 April.

[1] In effetti, a partire dal 2009 la BCE ha messo in campo una serie di misure non convenzionali dirette all’acquisto dei titoli del debito pubblico sul mercato secondario allo scopo di mantenere bassi i tassi dei paesi in difficoltà e assicurare una corretta trasmissione della politica monetaria. A partire da ottobre 2012 è in vigore l’ESM, European Stability Mechanism, grazie al quale i paesi in difficoltà possono accedere ad un programma di acquisto sul mercato primario dei titoli del debito pubblico ma a patto di sottoporsi al programma di austerità imposto dall’Europa. L’acquisto viene poi sterilizzato.

[2] L’esempio più calzante fatto da Acemoglu e Robinson è quello dei sindacati che proteggono gli iscritti, mantengono alti i salari con effetto negativo sull’occupazione, ma allo stesso tempo sono stati strumento di democrazia assai efficace.