La BCE e il tradimento della regola di Bagehot

Si è sollevato un gran dibattito mediatico intorno alla crisi greca, ma il ruolo della Banca Centrale Europea (BCE) è stato piuttosto sminuito. La BCE è stata spesso presentata come una distante istituzione al di sopra di ogni sospetto, il cui obiettivo principale è semplicemente quello di stabilizzare il sistema monetario e finanziario dell’eurozona, ed è stata infatti celebrata come la più “indipendente” tra le banche centrali. Tuttavia, sarebbe più corretto dire che la BCE è una banca centrale sovranazionale che si pone come autorità tecnocratica suprema che si presume agisca nel pubblico interesse senza, ci dicono, favorire alcun governo o gruppo di governi nazionali. La BCE dirige ex cathedra l’intera costellazione di banche centrali nazionali dell’eurozona all’interno di uno specifico framework politico, dove queste sono soltanto sue controllate nell’ambito del Sistema europeo delle banche centrali (SEBC). Le banche centrali nazionali sono quindi “indipendenti” dai loro governi nazionali ma, allo stesso tempo, completamente dipendenti da un’autorità tecnocratica superiore e presumibilmente “neutrale” e “basata sulle regole”, la BCE, che dovrebbe attuare politiche con il fine di raggiungere gli obiettivi del suo mandato originario e, cioè, raggiungere la stabilità dei prezzi e il massimo livello di benessere all’interno dell’intera zona euro, senza pregiudizi o parzialità.

Tuttavia, come previsto dal Trattato di Maastricht (così come nel Trattato di Funzionamento dell’Unione Europea (TFUE)) che stabiliva la struttura gerarchica monetaria di base dell’Unione monetaria europea (UME), secondo l’art. 105 del Trattato (oppure art. 127 del TFUE) uno dei compiti fondamentali della BCE è “promuovere il regolare funzionamento dei sistemi di pagamento” all’interno dei rispettivi Paesi membri dell’Eurozona. Il mantenimento di un valido sistema dei pagamenti è di cruciale importanza per il funzionamento di un’economia di mercato avanzata nella quale in tempi di crisi i depositi bancari rimpiazzano l’importantissima liquidità finale, cioè le passività della banca centrale. Ad esempio, la Federal Reserve degli Stati Uniti è stata fondata nel 1913 a seguito del disastroso panico finanziario del 1907 per adempiere la fondamentale funzione di prestatore di ultima istanza. Uno dei principi basilari associati al ruolo di prestatore di ultima istanza a cui a volte si ricorre è la Regola di Bagehot per il buon funzionamento del sistema dei pagamenti. In Lombard Street: A Description of the Money Market, pubblicato durante il panico finanziario del 1873, Walter Bagehot suggerì che la Banca di Inghilterra avrebbe dovuto aumentare la liquidità “rapidamente ed abbondantemente” ad un tasso di interesse appropriato (che egli riteneva dovesse essere un tasso “penalizzante”) a tutte le banche commerciali in difficoltà che ne avevano bisogno e fornite di collaterale sufficiente, dato che quest’ultimo si sarebbe rivalutato in “tempi normali”. Per evitare una corsa agli sportelli che potrebbe degenerare nel collasso dell’intero sistema dei pagamenti, la dottrina Bagehot suggerisce che le banche centrali dovrebbero reagire prestando agli istituti bancari commerciali considerati solventi ma illiquidi. Questo principio basilare è il cuore delle banche centrali moderne. Ovviamente, il problema è la difficoltà di distinguere le banche insolventi da quelle illiquide. Ma è proprio questa l’arte delle banche centrali che, tra le altre cose, devono saper riconoscere e distinguere queste due situazioni spesso collegate ma distinte. Tutta questa faccenda della distinzione tra insolvenza e fabbisogno di liquidità è sorta di recente ed è diventata un problema rispetto alla posizione legalistica del governatore della BCE che il 16 luglio 2015 ha difeso la sua politica non accomodante nei confronti delle esigenze di liquidità delle banche greche considerando l’articolo 18.1 dello statuto della BCE. L’articolo stabilisce che “al fine di raggiungere gli obiettivi del SEBC, la BCE e le banche centrali nazionali possono effettuare operazioni di credito con istituti creditizi ed altri operatori di mercato, erogando i prestiti sulla base di adeguate garanzie”. La sua interpretazione de facto che le banche greche fossero essenzialmente insolventi (piuttosto che illiquide) appare quasi una distorsione del ruolo di fornitore di liquidità delle banche centrali, dal momento che la nozione di “collaterale adeguato” nel senso di Bagehot richiede anche che le banche centrali lo valutino non ai valori “svalutati” delle rispettive banche in difficoltà, ma ai valori “normali” che esisterebbero in “tempi normali”. Il problema di liquidità affrontato dalle banche greche non è stato sicuramente il risultato fortuito ed improvviso della loro cattiva gestione, ma è stato soprattutto il risultato di una crisi sistemica scaturita da una grande e intensa richiesta di liquidità. Questo aspetto relativo all’interpretazione distorta della regola di Bagehot da parte della BCE è stato di recente sollevato anche da altri commentatori.

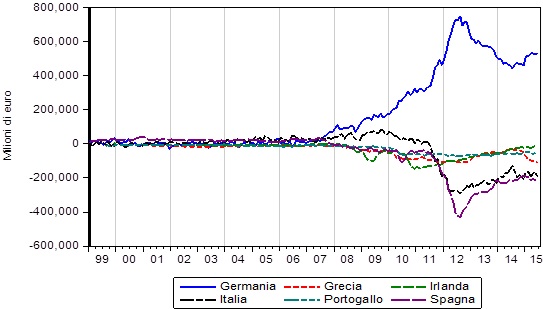

Come noto, la funzione di prestatore di ultima istanza è stata fondamentale nel bel mezzo della crisi finanziaria del 2008 a livello internazionale. Se il detonatore è stato il problema dell’insolvenza di un certo numero di istituzioni finanziarie nel 2008, il congelamento del mercato interbancario dopo il crollo di Lehman Brothers negli Stati Uniti ha trasformato rapidamente un problema di insolvenza in un problema di liquidità, rispetto al quale le banche centrali hanno agito secondo la Regola di Bagehot. È accaduto anche nell’eurozona. Durante la crisi il SEBC ha fermato il crollo del settore bancario in alcuni Paesi così come ha fatto in seguito quando i risparmiatori di alcuni Stati sono fuggiti verso porti “più sicuri” e soprattutto dopo il 2009 quando la crisi si è intensificata e trasformata in una crisi del debito sovrano. Ad ogni modo, non si è trattato della classica crisi come descritta in It’s a Wonderful Life di Jimmy Stewart che mostra la crisi bancaria statunitense del 1933 dato che, in primo luogo, si è trattato di un trasferimento di depositi dai centri “non sicuri” del Sud Europa, come la Spagna, ai centri “più sicuri” del Nord Europa, come la Germania e il Lussemburgo. Pertanto, quando i depositanti hanno ritirato i loro fondi dalle banche commerciali in Spagna, il Banco de España avrebbe anticipato liquidità alle banche spagnole che fronteggiavano un deflusso di liquidità in favore delle banche tedesche. A differenza dei Paesi in cui c’è una Banca centrale nazionale e non livelli gerarchici di banche centrali come nell’eurozona, questi movimenti di fondi interbancari sono stati registrati come squilibri Target2, per cui i prestiti del Banco de España sarebbero contabilizzati come saldi Target2 negativi e quelli della sua controparte Bundesbank come saldi Target2 positivi. Questa particolare applicazione della Regola di Bagehot nell’eurozona è raffigurata nella Figura 1, che rappresenta l’evoluzione di questi saldi per soli sei paesi a partire dal 1999 e che mette in evidenza anche il fatto che questo deflusso di fondi dal Sud Europa ha raggiunto l’apice quando nel 2012 Mario Draghi ha dichiarato che la BCE avrebbe fatto “tutto il necessario” per difendere l’euro grazie ai potenziali acquisti OMT (transazioni monetarie definitive). Questa politica, che mirava ad impedire un deflusso o una fuga generale di depositi speculativi dal Sud Europa, ha inizialmente funzionato riducendo la formazione dei saldi Target2. Ma, come si vede nella figura 1, questi saldi hanno cominciato a risalire ancora una volta quando si è avvicinata l’elezione di Syriza in Grecia agli inizi del 2015 e si può osservare il salto significativo dei saldi Target2 tedeschi dopo la vittoria Syriza.

Figura 1: Evoluzione dei saldi Target2, Gen-1999 – Giu/2015 (Osservazioni mensili)

Fonte: Institute of Empirical Economic Research, Osnabrück University (www.eurocrisismonitor.com)

Ma cos’ha fatto la BCE? In coincidenza con le elezioni greche, nel gennaio 2015, ha cominciato la sua politica di quantitative easing (QE) che, come sa ogni economista ben informato, non fa praticamente nulla per stimolare l’economia, a meno che non si creda in qualche defunta teoria monetarista secondo la quale la struttura causale del meccanismo di trasmissione della politica monetaria va dalle variazioni della base monetaria alle variazioni del credito bancario. Ad ogni modo, quello che fa il QE è inondare il sistema bancario di liquidità attraverso l’acquisto di titoli di Stato ed avere un potenziale effetto sul livello e sulla struttura dei tassi di interesse all’interno dell’eurozona. L’effetto di questo aumento di liquidità nel settore bancario sarebbe attenuare un po’ la formazione dei saldi Target2 che altrimenti sarebbero esplosi come prima del 2012. Tuttavia, invece di essere “neutrale”, la BCE ha discriminato l’acquisto delle obbligazioni greche sin da quando è cominciato il QE.

Quello che è successo dalle elezioni greche di gennaio è ormai piuttosto noto, da quel momento le banche greche hanno fatto sempre più affidamento sulla liquidità di emergenza da parte della BCE, che è stata poi interrotta alla fine di giugno 2015. Quello a cui abbiamo assistito dall’elezione di Syriza in poi è stato quindi un continuo trasferimento di depositi come era già accaduto prima del 2012 e come riflesso nell’espansione dei saldi Target2, insieme all’effetto combinato del più pericoloso prosciugamento di liquidità delle banche commerciali greche dovuto alla forte crescita della preferenza per i contanti nel senso più classico immaginato da Bagehot e Keynes, così come accaduto ad esempio negli Stati Uniti negli anni Trenta sotto la presidenza di Franklin Roosevelt e che portò al famoso “Banking holiday” del marzo 1933 per evitare il collasso completo del sistema bancario. Nel caso greco, tuttavia, tutto questo è stato in gran parte innescato e certamente aggravato dalle manovre politiche della stessa BCE che ha provocato il collasso bancario dopo il referendum greco di inizio luglio 2015.

Già prima della rottura dei negoziati tra la Grecia e la Troika, il 18 giugno 2015, la BCE aveva comunicato ai ministri delle finanze dell’eurozona che, con l’enorme emorragia di depositi dalle banche greche, queste ultime avrebbero potuto anche non essere in grado di aprire le loro porte al pubblico il lunedì successivo, il 22 giugno! È difficile, se non inconcepibile, capire perchè i rappresentanti della BCE abbiano fatto trapelare ai media certe dichiarazioni incendiarie nel bel mezzo dei negoziati, se non per creare in Grecia uno stato di frenesia ancor prima del fallimento dei colloqui.

Comunque sia, è ben noto che il 24 giugno 2015 il governo Tsipras ha rifiutato i termini proposti dalla Troika per un nuovo prestito che consentisse al governo di differire il pagamento di 1.55 miliardi di euro dovuti al FMI. In una mossa strategica per rafforzarsi nei futuri negoziati, il governo greco ha annunciato un referendum sulle condizioni stabilite dalla Commissione europea, che ha poi portato ad un imponente rifiuto delle misure di austerità il 5 luglio 2015, anche se l’adesione della Grecia all’eurozona non è mai stata esplicitamente o ufficialmente oggetto del referendum, nonostante il recente baccano sulla creazione di una moneta parallela (il cosiddetto piano B dell’ex ministro delle finanze, Yanis Varoufakis).

Di fronte al rifiuto dei tedeschi e degli altri membri intransigenti dell’eurozona e di fronte alla mancanza di solidarietà da parte dei leader dei governi del Sud Europa, come la Spagna, preoccupati per la propria vulnerabilità politica domestica, il governo greco ha fatto un voltafaccia politico ed accettato le condizioni della Commissione europea, che sono in realtà più punitive di quelle che aveva respinto il 24 giugno. Ad ogni modo, il comportamento piuttosto nocivo della stessa BCE è stato un elemento importante sia politicamente che finanziariamente. Non appena il governo greco ha rifiutato il pacchetto iniziale di austerità ed ha annunciato che si sarebbe tenuto il referendum, la BCE si è rifiutata di aumentare la liquidità d’emergenza, pur sapendo perfettamente che non c’era tanto un problema di solvibilità delle banche greche, ma prevalentemente un problema di liquidità sistemico dovuto all’incertezza e ai timori del pubblico che si è ripercossa in un progressivo accumulo di scorte liquide. Questo timore è stato senza dubbio aggravato dalle azioni della stessa BCE che non ha lasciato scelta al governo Tsipras se non chiudere le banche, imporre controlli sui capitali e limitare i prelievi individuali a € 60 al giorno. Quindi, anziché cercare di sostenere e promuovere il regolare funzionamento del sistema dei pagamenti di uno dei suoi Stati membri, che in nessun momento aveva proposto ufficialmente l’uscita dall’eurozona (in realtà, sono stati i dirigenti tedeschi ad elaborare strategie di Grexit “temporanea”), la BCE ha effettivamente interrotto il supporto di liquidità deliberatamente allo scopo di destabilizzare ulteriormente il sistema dei pagamenti greci e costringere il governo Syriza ad accettare le dure misure di austerità.

È interessante il fatto che una volta che il parlamento greco ha accettato i termini del pacchetto di austerità, la BCE non solo ha ripreso la sua assistenza di liquidità ma, per la prima volta, ha esteso il QE anche ai titoli di Stato greci! Ironia della sorte, i fondi di emergenza liberati dalla Commissione europea sono stati poi utilizzati per effettuare il pagamento dovuto alla BCE di € 3,5 miliardi di euro il 20 luglio 2015. Si trattava di fondi di cui sappiamo che la BCE non aveva “bisogno” dato che, allo stesso tempo, la banca centrale stava inondando il resto dell’eurozona con 1.080 miliardi di euro di acquisti di titoli di Stato (o circa 60 miliardi di € di acquisti al mese) secondo la timeline del QE dichiarata nel mese di gennaio 2015. Chiaramente la BCE ha giocato un gioco politico crudele nel destabilizzare l’economia per favorire gli obiettivi dell’attuale élite politica e tecnocratica dell’eurozona. Il risultato non è stato solo la negazione della democrazia attraverso la sua palese interferenza finanziaria che ha cercato di rafforzare gli “austeriani” intransigenti in Europa ma, si può dire, anche di aver agito in violazione della Regola di Bagehot di fornire liquidità in modo da “promuovere il regolare funzionamento dei sistemi di pagamento” (così come precisato nel suo statuto) in uno dei suoi stati membri in difficoltà imponendo difficoltà finanziarie ingiustificate al popolo greco. Quindi, contrariamente all’interpretazione distorta dei propri statuti, la BCE non ha esercitato il suo ruolo cruciale di banca centrale, cioè quello di fornitore di liquidità durante la crisi bancaria greca. Come molti osservatori hanno dichiarato, una delle ovvie vittime di questo abuso di potere in Europa è la democrazia. Peraltro, un’altra vittima che non è stata menzionata è la nozione di “indipendenza” della banca centrale nell’eurozona, diventata ormai anch’essa un vuoto cliché.

*Università di Ottawa, Canada