La BCE a Napoli e il cavallo di Keynes

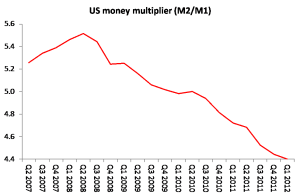

Se vi è una periferia delle periferie dell’eurozona, quella è Napoli. La distanza tra il dibattito che il Consiglio direttivo della BCE sta svolgendo nel Palazzo Reale di Capodimonte e la vita di ogni giorno nelle periferie europee non può essere colmato solo dalla politica monetaria. Napoli è la prova migliore di come una politica monetaria, anche accomodante, sia destinata a fallire se non è coordinata con una politica fiscale espansiva. La BCE si riunisce a Napoli e tocca con mano i limiti delle misure che essa ha varato per rimettere in moto la crescita*. Napoli è, infatti, una delle capitali di quelle periferie d’Europa – al pari di Atene o Lisbona – che perdono sempre più contatto dalle aree centrali del Continente. Da queste parti, l’azzeramento del costo del denaro e le operazioni straordinarie di rifinanziamento a favore delle banche commerciali non hanno minimamente arrestato la decrescita. C’è un problema di fondo nelle politiche della BCE e ha radici antiche. Dopo l’iperinflazione della Repubblica di Weimar, quando in Germania si stampavano banconote del valore di migliaia di miliardi, i tedeschi si dotarono di una Banca Centrale – la Bundesbank – indipendente dal potere politico, indisponibile ad assecondare i governi e finanziare la spesa pubblica, attenta esclusivamente alla stabilità dei prezzi. La storia italiana è diversa, anche se una “svolta tedesca” si ebbe nel 1981, quando la Banca d’Italia “divorziò” dal Tesoro e si stabilì il principio che essa non fosse più tenuta ad acquistare titoli del debito pubblico. Anche per questo, fu pacifico accettare che l’Unione Monetaria si dotasse di una BCE simile alla Bundesbank: una banca “conservatrice” – nel gergo degli economisti – che non finanzia la spesa pubblica e che ha nel controllo dei prezzi il suo obiettivo statutario. Eppure lord Keynes aveva spiegato che una banca così concepita espone l’economia a un grave rischio. Finché il circuito economico non conosce intoppi, infatti, questo modello di banchiere centrale può funzionare. Ma quando scoppia la crisi sono guai. In questo caso, la banca centrale può anche impegnarsi ad abbassare il costo del credito e aprire i cordoni della borsa; tuttavia, come ricordava il buon Keynes, si può portare l’acqua al cavallo, ma non si può costringerlo a bere. Fuor di metafora: perché gli imprenditori dovrebbero indebitarsi, sia pure a tassi bassissimi, se non c’è chi compra le loro merci? La politica monetaria, nel suo splendido isolamento, è largamente inefficace nel rimettere in moto l’economia e nel frenare la deflazione. Siccome poi è unica per tutti, e la sua azione è guidata da valori medi, può ancora meno per le periferie. Gli americani hanno appreso una parte della lezione keynesiana e si sono ben guardati dal dotarsi di una banca “conservatrice”. Dopo la crisi, Obama ha messo in campo il Recovery Act: oltre 800 miliardi di dollari finanziati per lo più con biglietti appena stampati dalla Banca Centrale e indirizzati verso politiche industriali mirate, la costruzione di grandi infrastrutture, il sostegno al reddito dei disoccupati. Insomma, la banca centrale che finanzia la spesa pubblica, politiche fiscali e monetarie coordinate, con la crisi che già è uno sbiadito ricordo. L’alternativa, è la recessione che viviamo in Europa.

*Prima stesura pubblicata dal Corriere del Mezzogiorno del 2 ottobre 2014 con il titolo “Le politiche della BCE e il cavallo di Keynes”